洞悉新加坡外汇行业发展状况

2014-12-23 22:44:47 来源:汇商 作者:

新加坡外汇行业发展状况

得益于独特的地理位置,新加坡外汇市场发展迅速,外汇交易量位居全球第三,仅次于英国和美国。在新加坡活跃的外汇交易市场中,开展外汇业务的银行、获批准的外资银行和外汇经纪商、机构投资者及新加坡金融监管局是重要的参与者。

据了解,新加坡外汇市场是在70年代初亚洲美元市场形成后,才成为国际外汇市场。资料显示,新加坡地处欧亚非三洲交通要道,时区优越,上午可与香港、东京、悉尼进行交易,下午可与伦敦、苏黎世、法兰克福等欧洲市场进行交易,中午还可同中东的巴林、晚上同纽约进行交易。根据交易需要,一天24小时都同世界各地区进行外汇买卖。

此外,新加坡外汇市场除了保持现代化通讯网络外,还直接同纽约的CHIPS系统和欧洲的环球银行金融电信协会(SWIF)系统连接,货币结算十分方便。

新加坡外汇市场是一个无形市场,大部分交易是通过外汇经纪商交易,并通过他们作为链接纽带,把新加坡和世界各金融中心联系起来。

据海外专业调查机构媒体Investment Trends针对新加坡外汇及差价合约行业的一份调查显示,截至2014年9月前12个月时间里,20,200个投资者在新加坡外汇市场进行了外汇和差价合约(CFDs)交易。不过,面对诸多不稳定因素,该地区外汇及CFD交易下降了8%。相比去年同期调查,有17,000个投资者交易CFD,13,000个投资者交易外汇。

(资料来源:Investment Trends)

新加坡以其银行系统和非常先进的银行间及机构外汇业务而闻名,同时,其零售外汇也非常受新加坡投资者的欢迎。美国知名外汇经纪商万达(OANDA)、新加坡辉立期货(Phillip Futures)及英国IG集团占据新加坡外汇和差价合约市场的绝大部分份额。作为技术型金融公司,OANDA在新加坡零售外汇市场中最受欢迎。

据汇商记者获得Investment Trends的报告显示,OANDA占据18%新加坡外汇市场份额,其次分别是IG集团、CMC Markets和已经被嘉盛集团(Gain Capital)收购的CITY INDEX以及新加坡本地的Phillip Futures,这5家外汇交易商位居新加坡外汇市场前5名。此外,其他来自全球各地的知名外汇经纪商如:盛宝银行(第七名)、福汇集团(第14名)、FxPro(第16名)、AvaTrade(第22名),要想在新加坡外汇市场获取更多市场份额,恐怕还需要付出更多投入和提升服务水平。

另外,此份报告还显示,截至2014年底,新加坡差价合约交易人数下滑趋势得到有效缓解,但是外汇交易者数量却在呈现连续四年减少的趋势。2013年9月至2014年9月之间,新加坡活跃差价合约交易者(1年内至少交易1次)的数量稳定保持在1.7万个。

Investment Trends的分析师Irene Guiamatsia在报告中指出:“对于新加坡外汇市场,我们有理由保持乐观态度,据我们所知,目前有1万名外汇潜在交易者打算在未来一年进行参与外汇交易之中。”

与此同时,随着智能手机和平板电脑的应用普及,相比英国、澳大利亚、美国及德国等国家和地区,新加坡的投资者更加青睐在移动设备上进行外汇等交易。

据Investment Trends调查显示,新加坡的交易者比其他国家的交易者更愿意使用移动设备和平板电脑进行交易,安卓手机成为差价和外汇交易者的首选移动设备,交易者选择外汇经纪商的情况印证了这种情况,在10,656个被调查的交易者中,OANDA成为最受欢迎的经纪商。

在受欢迎程度方面,OANDA为受欢迎程度为92%,CMC Markets和IG均为86%。高价值客户(交易量前20%的交易者)方面,在高价值差价合约交易者中,IG是排名第一的经纪商,OANDA在高价值的外汇客户中排名第一。

新加坡为全球第三大外汇交易中心

新加坡金融服务业的强劲发展令全球金融人士惊叹不已,并在2013年挤下日本,成为全球第三大外汇交易中心。

据国际清算银行(BIS)2013年9月份发表三年一次的调查报告《外汇与衍生工具市场活动》(FX and Derivatives Market Activity)的结果显示,新加坡在2013年4月的日均外汇交易量达到了3830亿美元,并已经超越日本,成为全球第三大外汇交易中心,仅排在伦敦和纽约之后。这也是自1989年有关数据统计以来,新加坡首次进入外汇交易中心的前三位。

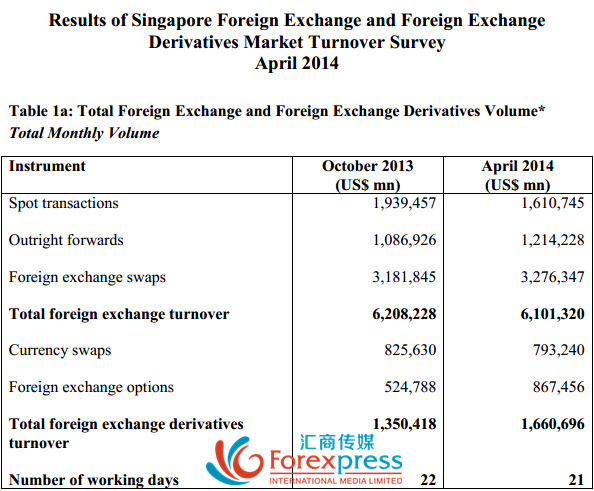

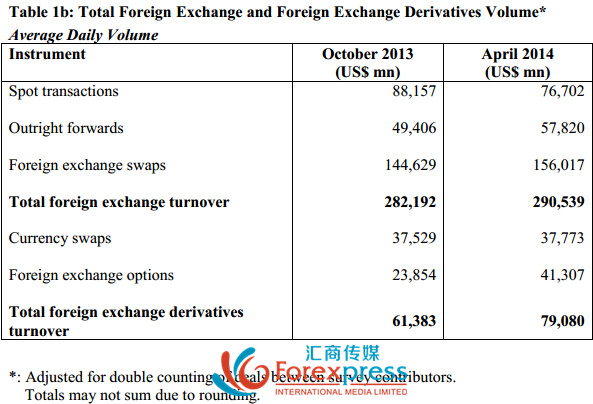

今年夏季,各国央行外汇市场委员会每半年公布一次的数据显示,受淡季外汇市场交投清淡影响,2014年4月全球即期外汇日均交易额平均同比减少约8%,降至4.1万亿美元。汇商记者在查阅新加坡外汇委员会(SFEMC)数据获悉,2014年4月,新加坡日均外汇交易额为2910亿美元,较2013年10月上涨2.96%。

(图表来源:SFEMC)

此外,BIS报告显示,在利率衍生品方面,新加坡的日均成交量在4月份增加了6%,达到370亿美元,在亚洲位居第二,仅次于日本。

外汇交易活动正在越来越集中于少数全球金融中心。BIS在其三年一度的报告中指出,2013年的全球外汇交易大多数是通过5个国家和地区进行的。目前,英国占全球外汇交易市场的41%,美国占19%,而新加坡、日本和中国香港的份额依次是5.7%、5.6%和4.1%。

汇商记者认为,随着亚洲国家经济发展及金融市场开放,亚洲货币在全球外汇市场中占据的份量逐步提高,而新加坡异军突起,强大的软实力、完善的基础设施及天然的地理位置令该国把握住这个机遇,一举成为全球名列前茅的金融重镇。

新加坡金融软实力体现

新加坡之所以能够成为全球第三大外汇交易中心,是与新加坡强大的软实力分不开。健全的法律体系、稳定的政治以及较高的生活水准,使新加坡成为东南亚地区最重要的金融交易中心。

新加坡金融管理局副局长罗惠燕曾表示,新加坡作为世界和亚洲主要外汇交易中心的一贯地位,而外汇交易实力的持续增强,则辅助了新加坡资本市场和资产管理活动的发展。这也使得新加坡的金融中心能够更好地为亚洲各地金融机构与企业的投资和风险管理需求提供服务。

汇商记者通过查阅相关资料获悉,金融服务业是新加坡经济至关重要的组成部分,是附加值最高的服务产业、国家税收的最大来源。目前,新加坡拥有近千家金融机构,金融服务业对新加坡经济和确立亚洲金融中心地位贡献很大。然而就全球而言,仅在外汇交易、跨国界贷款、柜面市场衍生交易等三项排名较为靠前。

新加坡政府非常重视吸引外国资金投资,积极从管理审批制度、产业政策、税收优惠等方面提供便利,完全开放商业、外贸等市场,推进资本市场发展;对一些金融企业给予税收优惠等。

新加坡在其它方面仍然举足轻重。它所在时区位于纽约和伦敦之间,其便利的地理位置使其成为全球第三大外汇交易中心。同时,它还是一个主要的石油交易中心,这可能促使其发展成为该地区主要的大宗商品市场。

新加坡金融市场监管现况

从伦敦、纽约,新加坡爆发操控利率及汇率丑闻,很明显给全球银行业带来更多监管压力,各国监管机构纷纷采取措施,收紧金融监管措施,要求对其利率和汇率制定方式进行改革。英国政府近日甚至将金融基准利率操纵行为定性为刑事犯罪。

早在2012年上半年,新加坡金融管理局就开始加强对金融衍生品监管。监管重点对象为散户投资者参与交易的、未上市的衍生产品,包括差价合约和杠杆式外汇投资产品。新加坡监管局认为,由于外汇等保证金式交易可能带来的潜在损失杠杆率较大,参与这些产品交易的散户投资者可能面临“相当大的风险”。

当然,这并没有阻止相关金融市场操纵丑闻的发生,自持“大而不倒”金牌的银行业并未“金盆洗手”。2013年1月,在英国伦敦银行同业拆解利率(Libor)操纵丑闻曝光后,新加坡金融监管局通过调查发现该国16家银行涉嫌操纵印度卢比、越南盾及马来西亚林吉特等无本金交割远期外汇市场(NDF)的汇率,试图以此来获利。

新加坡的无本金交割远期外汇市场让区域多国央行越来越坐立难安,一小撮银行界人士通过建立替代的离岸市场就可能破坏其汇率机制,这让央行极度反感。6月,该新加坡金融监管局对20家银行的超过100名交易员试图操纵指标利率,该机构14日对涉事银行予以谴责和处罚。

2014年7月份,新加坡金融管理局宣布将推出监管框架,避免金融指标遭到操纵。一旦立法,在本地操纵新元拆息率(SIBOR)和新元掉期利率(SOR)将触犯证券与期货法令(SFA),将受到刑事和民事制裁。

新加坡金融市场与中国人民币

在人民币国际化大潮之下,全球主要经济体逐渐认可和接受人民币,尤其是中国周边的东南亚国家,更是在贸易结算中直接使用人民币。新加坡作为中国在亚洲的重要贸易伙伴,该国率先成为第一个人民币离岸清算中心。

2013年3月,新加坡金融管理局与中国人民银行续签中新双边本币互换协议,互换规模由原来的人民币1500亿元倍增到3000亿元。同年4月,中新两国央行签署人民币业务合作签署备忘录,5月正式启动人民币清算服务,使新加坡成为第1个人民币离岸清算中心。

2014年10月27日,中国人民银行发布公告称,经中国人民银行授权,中国外汇交易中心宣布在银行间外汇市场开展人民币对新加坡元直接交易。由此,中国与新加坡两国金融与贸易更加紧密联系在一起。

新加坡交易所在今年9月19日发布公告称,新交所从10月20日起推出人民币、日元和泰铢外汇期货合约交易。新外汇期货合约涉及货币对分别为离岸美元兑人民币、人民币兑美元、美元兑日元和泰铢兑美元。